НАЛОГОВОЕ ПЛАНИРОВАНИЕ И ОПТИМИЗАЦИЯ

По материалам прошедшего семинара - Налоговое планирование через призму нововведений в 2015 году. Вопросы оптимизации налоговой нагрузки в организациях всех форм собственности являются краеугольными как в процессе планирования хозяйственной деятельности, так и непосредственно при ее осуществлении. В настоящее время, когда о кризисе не говорит только ленивый, бизнес нацелен на сокращение текущих затрат и минимизацию уплачиваемых налоговых платежей. Но уменьшая налоговую нагрузку вы попадаете под пристальное внимание налоговых органов. Поэтому выбирая способы и методы минимизации, нужно не только сопоставлять налоговую нагрузку, но и учитывать налогово-правовые риски.

Налоговое планирование представляет собой одну из важнейших составных частей финансового планирования предприятия, оно неотделимо от общей предпринимательской деятельности и должно осуществляться на всех ее этапах.

Организация системы правильного и своевременного применения инструментов налогового планирования как индивидуально, так и взаимосвязано должно являться одной из основной задачей менеджмента в компании. В рамках этой системы должны быть разработаны схемы оптимальной структуры организации хозяйственной деятельности с учетом требований законодательства, одновременного использования предоставленных в рамках его действия возможностей, а также тенденций к изменению действующего законодательства и вероятности его изменения.

Что принято понимать под налоговым планированием и оптимизацией

Оптимизация налогообложения – это процесс, который рекомендуется проводить как при создании бизнеса, так и на любом из этапов его функционирования. Оптимизация и минимизация уплачиваемых налогов осуществляются субъектом с помощью налогового планирования, которое представляет собой целенаправленные действия налогоплательщика, направленные на уменьшение его налоговых обязательств, производимых им в виде налогов, сборов, пошлин и других обязательных платежей, а также обоснования величины налоговых обязательств с целью определения реальных доходов субъекта хозяйствования и управления ими.

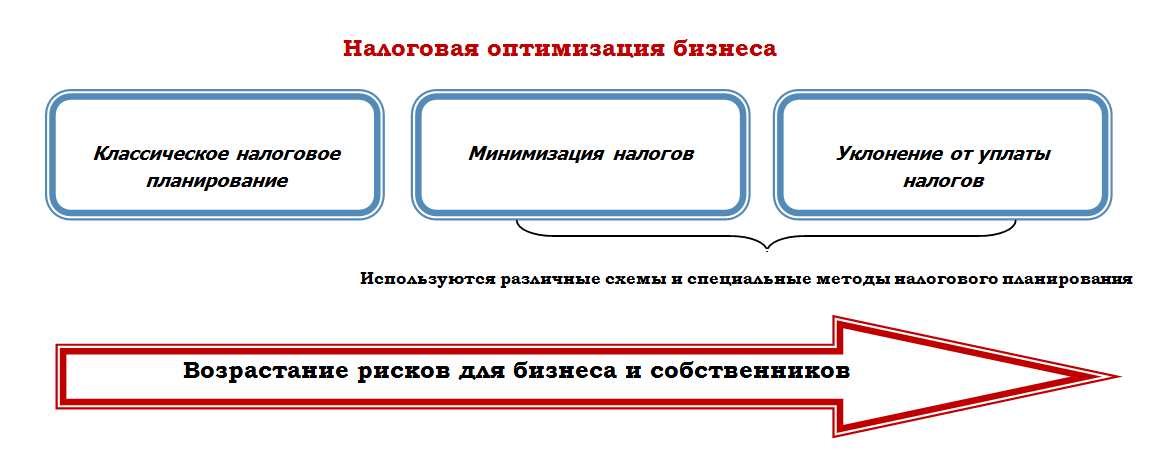

Одной из задач, решаемой при помощи налогового планирования, является выбор оптимальной формы налогообложения и снижения налоговой нагрузки на бизнес. При этом способы и методы налогового планирования не должны выходить за рамки действующего законодательства, хотя и могут нести определенные налоговые риски. Если налоговое планирование выходит за рамки законных способов, то планирование уже становится уклонением от уплаты налогов.

Налоговая схема – это основная идея конкретного метода оптимизации (минимизации) налогов; легальное описание взаимодействия элементов налоговой схемы; наглядное графическое представление выбранного метода оптимизации (минимизации) налогов. Под налоговой схемой также можно понимать такое оформление и представление экономических действий, которое позволит налогоплательщикам применить благоприятный налоговый режим и получить экономию по уплате налогов.

Схемы условно делятся на «белые», «серые» и «черные». Последние в свою очередь это те схемы, которые явно противоречат закону, например, занижение реального выпуска продукции и сбыт его без оформления документов, использование фирм-однодневок. Под "серыми" схемами обычно понимаются те методы и способы оптимизации, которые формально соответствуют закону, но имеют одну цель - минимизация налогов. Такие схемы вызывают подозрения у налоговых органов и без должного оформления их сложно отстоять даже в суде.

Пример

Схема минимизации налогов при которых существует одна крупная организация, работающая на ОСН и одна или несколько организаций применяющих УСН или ЕНВД в зависимости от ситуации.

Суть схемы минимизации налогов состоит в том, что организация на ОСН продает товар другим «своим» организациям с минимальной наценкой, а эти организации реализуют товар конечному покупателю уже по рыночной цене. Таким образом, получается, что организация на ОСН несет минимальную налоговую нагрузку, а основной доход получают «свои» организации на УСН или ЕНВД, где налоги намного меньше.

Осуществление налоговой оптимизации обусловлено тем, что налогоплательщику дается свобода в выборе организационно-правовой формы хозяйственной деятельности, возможностью выбора применения различных систем налогообложения (правда при определенных условиях, которые, в принципе, не сложно обойти) и оптимального уровня налоговых платежей, а также свобода ведения предпринимательской деятельности, в частности - выбор поставщика, возможность согласования с ним условий поставки, выбора форм расчетов и др. При этом право выбора регламентируется Конституцией РФ, Налоговым кодексом РФ, Гражданским кодексом РФ и т.д.

Таким образом, налоговое планирование - это активные действия налогоплательщика по уменьшению своих налоговых платежей.

Основные цели налогового планирования:

- оптимизация налоговых платежей, включая законную минимизацию;

- минимизация налоговых потерь по конкретному налогу или по совокупности налогов;

- повышение объема оборотных средств предприятия и, как результат, увеличение реальных возможностей для дальнейшего развития организации и повышения эффективности ее работы.

К числу основных и наиболее широко применяемых инструментов налогового планирования относятся:

1) специальные налоговые режимы (упрощенная система налогообложения, единый налог на вмененный доход);

2) зоны льготного налогообложения на территории Российской Федерации и за рубежом;

3) налоговые льготы, предусмотренные налоговым законодательством;

4) пониженные налоговые ставки;

5) отдельные элементы налогообложения;

6) учетная политика в целях налогообложения, элементы бухгалтерского учета в целях налогообложения;

7) форма договорных отношений (договорная политика);

8) цены сделок (договорная политика);

9) специальные методы налогового планирования.

Налоговая нагрузка

Налоговая нагрузка - величина, которая показывает уровень налогового бремени налогоплательщика. Существует много способов расчета налоговой нагрузки. Как правило, налоговая нагрузка выражается относительной величиной, в числителе которой сумма начисленных налогов за налоговый период, а в знаменателе какая-либо экономическая база (доходы (выручка), прибыль, чистые активы и т.д.).

Если целью исследования является оценка степени жесткости и эффективности налоговой системы, то в расчет принимаются только непосредственно уплачиваемые налоги и сборы. Если же оценивается эффективность работы предприятия по исполнению налогового законодательства, то в расчет принимаются и прочие показатели - штрафы, пени, неустойки.

В целом методики определения налоговой нагрузки налогоплательщика отличаются набором налогов и взносов, включаемых в тот или иной расчет. Важную роль также играет базисный показатель, к которому можно "привязывать" расчетные показатели, т.е. с ним сравнивается общая сумма налогов за расчетный период.

Общепринятой методикой определения налогового бремени на организации является порядок расчета, разработанный Минфином России, согласно которому уровень налоговой нагрузки - это отношение всех уплаченных организацией налогов к выручке:

НН = (НП : В) x 100%,

где НН - налоговая нагрузка на предприятие;

НП - общая сумма всех уплаченных налогов;

В - выручка от реализации продукции (работ, услуг).

На практике при проведении мероприятий по оптимизации налоговой нагрузки очень часто вместо уплаченной суммы налогов используют начисленную сумму налогов за расчетный период. Так как именно в этом случае в расчет попадают исчисленные налоги за расчетный (планируемый) период.

С 2007 года уровень налоговой нагрузки стал одним из показателей, который контролирует налоговая служба. Так приказом ФНС России от 30.05.2007 N ММ-3-06/333@ "Об утверждении Концепции системы планирования выездных налоговых проверок" были утверждены общедоступные критерии самостоятельной оценки рисков для налогоплательщиков.

Одним из обстоятельств, который может свидетельствовать об уклонении от уплаты налогов и, соответственно, о вероятности назначения налоговой проверки, налоговая служба считает низкий показатель налоговой нагрузки в сравнении со средним уровнем по хозяйствующим субъектам. Для этой ситуации даже введен особый термин - налоговый разрыв - разница между сумой налогов, которые теоретически должны быть уплачены налогоплательщиком (налогоплательщиками), и суммой фактически уплаченных налогов.

Налоговая служба ежегодно публикует налоговую нагрузку по основным видам экономической деятельности и приводит ее в Приложении № 3 к Приказу ФНС России от 30.05.2007 N ММ-3-06/333@. Указанные в приказе отрасли в целом соответствуют разделам классификатора Общероссийский классификатор видов экономической деятельности (ОКВЭД).

Пример

ООО "Строитель" занимается строительством. В течение 2013 г. уплатила налоги в общей сумме 4 150 540 руб. Сумма выручки организации за вычетом НДС составила 36 861 800 руб.

Таким образом, налоговая нагрузка организации в 2013 г. равна 11,26% (4 150 540 руб. / 36 861 800руб. x 100%).

Для строительства средний показатель налоговой нагрузки в 2013 году составляет 12% (Приложение N 3 к Приказу).

Следовательно, у организации "Строитель" налоговая нагрузка меньше, чем средняя по отрасли (11,26% < 12%). Налоговые органы могут обратить внимание на этот момент и, возможно, включат организацию в план проверок.

Учетная политика для целей налогообложения

Рационально составленная учетная политика может оказать влияние на налогообложение хозяйствующего субъекта. Так, к примеру, на объем расходов, а значит, и на размер прибыли оказывают влияние следующие элементы учетной политики для целей налогообложения по налогу на прибыль: методы начисления амортизации основных средств и нематериальных активов; методы оценки сырья и материалов при списании их в производство, а также стоимости товаров при их реализации, порядок оценки остатков незавершенного производства, остатков готовой продукции и т.п. Налогоплательщику, применяющему метод начисления, Налоговый кодекс РФ разрешает создавать ряд резервов, отчисления в которые включаются в состав расходов.

Необходимо учитывать, что при формировании налоговой политики налогоплательщику предоставляется возможность закреплять и аргументировано обосновывать (в случае наличия противоречий и неясностей в налоговом законодательстве) выбор того или иного варианта исчисления налогооблагаемой базы, что в конечном итоге приводит к снижению налоговых рисков.

Важно понимать, что, выбирая варианты способов (методов), допускаемых НК РФ определения доходов и (или) расходов, их признания, оценки и распределения, некоторые из них могут отличаться от способов и методов, определенных для ведения бухгалтерского учета, тем самым разделяя бухгалтерский и налоговый учет, и усложняя бухгалтерскую работу.

Поэтому компаниям необходимо определиться какие цели она преследует:

- либо снижение налоговой нагрузки и ведение отдельного бухгалтерского учета и полноценного налогового учета,

- либо сближение бухгалтерского учета с налоговым учетом, для снижения трудозатрат бухгалтерского аппарата.

Специальные методы налогового планирования

Метод замены отношений

Как правило, одна и та же хозяйственная цель (приобретение имущества, получение дохода и т.д.) может быть достигнута несколькими путями. Действующее законодательство не огра-ничивает хозяйствующего субъекта в выборе формы и отдельных условий сделки, выборе контрагента и т.д.

Операция, предусматривающая обременительное налогообложение заменяется на операцию, позволяющую достичь ту же или максимально близкую цель, и при этом применить более льготный порядок налогообложения.

Метод разделения отношений

Метод разделения отношений базируется на методе замены. Только в данном случае заме-няется не вся хозяйственная операция, а только ее часть, либо хозяйственная операция раз-деляется на несколько.

Метод разделения применяется, как правило, в случаях, когда полная замена не позволяет достичь результата, наиболее близкого к цели первоначальной операции.

Пример

Разделение операции по реконструкции здания на реконструкцию и капитальный ремонт (условный пример)

Согласно ст. 257 НК РФ затраты предприятия по реконструкции объектов амортизируемого имущества увеличивают первоначальную стоимость и учитываются в целях налогообложения через механизм амортизации. Затраты по капитальному ремонту учитываются в целях налогообложения в том отчетном периоде в которой были осуществлены.

Различие между ремонтом и реконструкцией можно определить следующим образом:

ремонт - это восстановление первоначальных характеристик объекта,

модернизация или реконструкция - существенное улучшение первоначальных характеристик объекта или придание объекту новых качеств.

Таким образом используя метод разделения отношений можно разбить работы на работы, связанные с реконструкцией и работы, связанные с капитальным ремонтом здания.

Метод отсрочки налогового платежа

Срок уплаты налогов связан с моментом возникновения объекта налогообложения (моментом возникновения налогооблагаемого оборота, моментом приобретения имущества и т.д.) и налоговым периодом (месяц, квартал, год). Метод отсрочки, используя элементы прочих методов (замены, разделения и т.п.), позволяет перенести момент возникновения объекта налогообложения (соответственно и уплаты налога) на последующий налоговый период.

В современных экономических условиях и при значительных размерах налоговых платежей отсрочка уплаты налога в бюджет позволяет, прежде всего, экономить оборотные средства, а некоторых случаях избежать начисления пени.

Метод прямого сокращения объекта налогообложения

Самым радикальным способом не платить налоги является избавление от объекта налогообложения (один из способов ухода от налогов) - воздержание от осуществления деятельности, отсутствие имущества и т.д. Метод прямого сокращения объекта налогообложения преследует цель избавиться от ряда налогооблагаемых операций или облагаемого имущества, и при этом не оказать негативного влияния на хозяйственную деятельность предпринимателя.

Эффективность налогового планирования и его защита

Самые действенные инструменты налогового планирования, которые направлены на минимизацию уплачиваемых налогов и иных обязательных платежей компании (группы компаний) являются налоговые схемы. С их помощью можно существенно снизить общую налоговую нагрузку. Поэтому они находят широкое применение на практике. Но оценка эффективности применяемой налоговой схемы только с точки зрения снижения налогового бремени, без учета налогово-правовых рисков, могут привести к серьезным последствиям для руководителей и собственников бизнеса.

Во-первых, сумма доначислений и санкций после результатов проверки могут быть намного больше суммы экономии, достигнутой при использовании схемы.

Во-вторых, судебные издержки.

В-третьих, и самое серьезное, уголовная ответственность.

Поэтому при выборе налогоплательщиком тех или иных способов оптимизации необходимо учитывать, как риски доначисления сумм налогов, пени и штрафов, так и стоимость реализации выбранного метода оптимизации - временные и денежные затраты (заработная плата работников, стоимость услуг сторонних специалистов, расходы на государственную регистрацию организаций, создание постоянно действующей холдинговой структуры и т.д.). Стоимость реализации способа вычитают из планируемой суммы экономии налога.

Эффективность налоговой схемы зависит не столько от экономии на уплате налогов и взносов, рассчитанной на основе налоговой нагрузки, сколько от проработанной доказательной базы для обоснования применяемой схемы. В основу доказательной базы положено такое понятие как получение налогоплательщиком налоговой выгоды. Налоговая выгода может быть, как обоснованной, так и не обоснованной. Основываясь на этом необходимо учитывать, что любая гражданско-правовая сделка (обстоятельство), влияющее на налогообложение налогоплательщика (особенно в сторону уменьшения) может быть поставлена под сомнение проверяющими и оспорена как направленная на получение необоснованной налоговой выгоды. Занимаясь налоговым планированием и налоговой оптимизации нужно учитывать не только формальное соответствие закону осуществляемой сделки, но и ряд обстоятельств, связанных с проводимыми операциями и сделками, для снятия налогово-правовых рисков.

Пленум ВАС РФ в Постановлении от 12.10.2006 N 53 "Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды" сформулировал основные подходы к определению в действиях налогоплательщика направленности на получение необоснованной налоговой выгоды.

С учетом сложившийся арбитражной практики и доказательной базы налоговиков компаниям при налоговом планировании следует руководствоваться следующими рекомендациями.

Во-первых, любая модель хозяйствования, обеспечивающая послабление налоговой нагрузки, должна подвергаться предварительной и всесторонней оценке на наличие налоговых рисков. Кроме того, прежде чем внедрять схему оптимизации налогов, необходимо убедиться в том, что компании она принесет прибыль. Любая налоговая оптимизация имеет свою цену. Эта цена складывается как из очевидных затрат (издержки на привлечение консультантов, на образование новых юридических лиц и их содержание), так и из скрытых расходов.

Во-вторых, нужно учитывать, что только формальное соответствие закону внедренной модели бизнеса очень часто приводит к обвинениям со стороны налоговых органов в недобросовестности. Поэтому формальность («на бумаге») – это аргумент проверяющих против вашей схемы. Все, что делается в рамках группы компаний, не должно выглядеть мнимо или ис-кусственно. Любая сделка должна четко укладываться в общую логику бизнес-процессов хол-динга.

В-третьих, не рыночное ценообразование между контрагентами могут быть использованы налоговиками как дополнительный аргумент против налогоплательщика, особенно в совокупности с аргументом взаимозависимости. Поэтому используемая ценовая политика должна быть грамотно обоснована, цены в сделках с должны быть мотивированны и соответствовать рыночному уровню.

В-четвертых, необходимо уделять должное внимание оформлению документов, подтверждающих экономическую обоснованность и реальность издержек.

Самое главное, наличие и обоснованность деловой цели - важнейшая задача грамотной оптимизации. Все мы прекрасно понимаем, что главная цель оптимизации — это намерение сэкономить на налогах, но для контролеров придется придумать убедительную с их точки зрения деловую цель.

Для этого бухгалтера, финансисты и юристы должны подготовить документы, которые позволят доказать, что все Ваши действия были направлены на достижение обоснованных экономических результатов. К документам можно отнести бизнес-планы, коммерческие предложения, аналитические записки сотрудников, исследования рынков, экономические обоснования и сметы. Суды в вопросах получения налоговой выгоды нередко занимают сторону налогоплательщика в основном по двум причинам, первая - хорошая подготовка к судебному процессу налогоплательщика, вторая – недостаточная доказательная база со стороны налоговиков.

На что еще обратить внимание при налоговом планировании:

- Не допускать излишней доступности информации о схемах налоговой минимизации.

- Не пренебрегать обучением и инструктажем персонала.

- Не применять схемы, находящиеся на особом контроле у государства, в том виде в котором они описаны.

Излишняя доступность сведений о применяемых схемах и инструктаж персонала

Одним из излюбленных способов сбора доказательств для налоговиков являются опросы персонала, особенно тех, кто меньше всего имеет отношения к финансам компании и к уплачиваемым налогам. Рядовые сотрудники, сами того не понимая, охотно рассказывают о своей организации информацию, которая в последствии становиться доказательствами недобросовестности и получения необоснованной налоговой выгоды.

Таким образом, число работников, которым известна информация об использовании схем оптимизации налогов, должно быть минимальным. Лучше, если в полном объеме этими сведениями будут владеть только собственник, Директор, финансовый директор, главбух и юрист. Остальных сотрудников нужно познакомить лишь с теми деталями налоговой схемы, знание которых нужно им для работы. При этом информацию надо представить так, чтобы у работника не возникало никаких сомнений в законности всех выполняемых им действий и упоминание о налоговой оптимизации там не было бы и в помине.

Не применять схемы, находящиеся на особом контроле у государства, в том виде в котором они описаны.

Конечно, лучше всего применять оригинальный способ оптимизации. Однако, за основу можно брать и универсальную схему, но ее обязательно надо модифицировать с учетом специфики и местонахождения налогоплательщика, чтобы придать ей уникальность. При этом нужно соблюдать рекомендации:

- хозяйственные операции должны быть экономически оправданными и соответствовать стандартам предпринимательской деятельности;

- фактическое содержание хозяйственных операций и организационно-управленческих актов налогоплательщика не должно расходиться с их документальным оформлением;

- при построении различных схем налогового планирования следует избегать взаимозависимости участников сделок;

- при заключении договоров нужно контролировать цены товаров (работ, услуг), указанных в сделке, чтобы исключить возможность пересмотра налоговыми органами цен в судебном порядке.